Gerade in Zeiten hoher Zinsen und großer Unsicherheit sollen „Asset as a Service“(AaaS)-Finanzierungsmodelle ihre Stärken ausspielen. Und jetzt hat auch ein interessanter Praxistest der Finanzierung begonnen – mit einer neuartigen Brennstoffzelle, die Unternehmen unabhängig vom Stromnetz machen könnte.

Beitrag in der Gesamtausgabe (PDF)

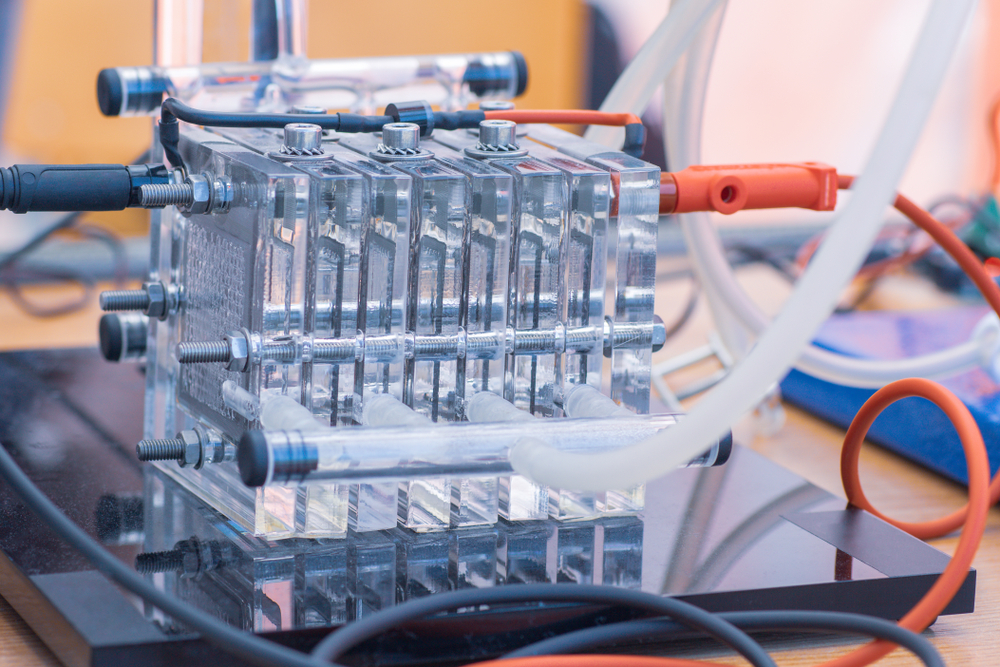

Im Bosch-Werk in Salzgitter beobachten gerade nicht nur Techniker und Ingenieure gespannt, wie sich die dort aufgebauten zehn neuartigen Festoxid-Brennstoffzellen („Solid Oxide Fuel Cell“: SOFC) im Praxistest behaupten, sondern auch Finanzierungsexperten der Deutschen Bank. Denn von fünf dieser Zellen, die in wenigen Jahren auf den Markt gebracht werden sollen, wurde im Internet ein sog. digitaler Zwilling angefertigt, der permanent Leistungsdaten der Brennstoffzellen empfängt.

Diese Daten zeigen nicht nur, welche elektrische und thermische Leistung die Zellen erzeugen, sondern auch, welcher der verschiedenen Nutzer sie wie lange im Betrieb hat und ob sich technische Probleme andeuten, die einer vorausschauenden Wartung bedürfen. Mit diesen Daten können die Finanzierungsexperten der Deutschen Bank auch verbrauchsgenau die Nutzung abrechnen. Dies ist wichtig, denn im SOFC-Pilotprojekt hat die Bank diese fünf Brennstoffzellen erworben. Die Nutzer der Brennstoffzellen zahlen verbrauchsabhängig. Viele Finanzierungsexperten sind davon überzeugt, dass sich AaaS-Finanzierungsmodelle in Zukunft stark verbreiten werden. Tatsächlich scheint die aktuelle Wirtschaftslage mit hohen Unsicherheiten und dynamisch steigenden Zinsen wie gemacht zu sein, um die potenziellen Vorteile von AaaS-Finanzierungen zu demonstrieren.

Finanzierungsbeiträge „atmen“ mit der Nutzung der Maschine:

Das Kernstück von AaaS: Das Unternehmen, das die Maschinen oder Anlagen betreibt, muss diese nicht vorab anschaffen und eine große Investition finanzieren. Darüber hinaus können sich mehrere Nutzer eine Maschine teilen und so besser auslasten. Last, but not least „atmen“ die Finanzierungsbeiträge mit der Nutzung der Maschine: Ist sie oft im Betrieb, macht das Unternehmen gute Geschäfte, zahlt aber auch mehr AaaS-Beiträge. Herrscht hingegen Flaute und die Stillstandszeiten häufen sich, fallen weniger Nutzungs- und Finanzierungsgebühren an – ein Modell wie gemacht für volatile Zeiten.

Für die Anlagenhersteller liegt der Vorteil von AaaS-Finanzierungsmodellen darin, dass hohe Investitionskosten nicht mehr die Nachfrage der Kunden dämpfen. Theoretisch könnten Hersteller auch auf eigene Rechnung ihre Maschinen vermieten, um diesem Problem zu begegnen. Aber solche Strategien binden beim Hersteller enorm viel KGerade in Zeiten hoher Zinsen und großer Unsicherheit sollen „Asset as a Service“(AaaS)-Finanzierungsmodelle ihre Stärken ausspielen.apital, was gerade in Zeiten steigender Zinsen große Nachteile hat.

Potenziell eine neue Anlageklasse

Für Finanzierungspartner schließlich eröffnet AaaS neue Geschäftschancen und Kundenbeziehungen – mit eingebautem Entwicklungsturbo. Denn je mehr Maschinen des gleichen Typs als digitaler Zwilling abgebildet werden und Daten generieren, umso besser kann ein Finanzier vorab die wahrscheinlichen Nutzungs-, Stillstands- und Wartungszeiten kalkulieren. Darüber hinaus reduzieren große Portfolios immer das Risiko, und Risikokosten sind ein wesentlicher Kostenbestandteil bei jeder Art von Finanzierung.

„Für uns als Bank ist das Projekt mit Bosch auch deshalb von besonderer Bedeutung, weil wir neuartige sowie nachhaltige Finanzierungskonzepte für die Industrie entwickeln wollen bzw. müssen“, sagt Günther Pöttler, der bei der Deutschen Bank den Strukturierungsbereich für die Entwicklung und Umsetzung nicht-standardisierter Handelsfinanzierungen leitet. Interessanter Nebenaspekt: Perspektivisch ließe sich dieses Geschäftsmodell auch für institutionelle Investoren auf der Suche nach alternativen Kapitalanlagen öffnen.

Wirkungsgrad von sehr hohen 85%

Im Fall des SOFC-Piloten von Bosch handelt es sich sogar um ein „grünes“ Projekt. Die SOFC-Brennstoffzelle wandelt Energie in Strom und Wärme um und kann mit Erdgas, Biomethan und künftig auch mit Wasserstoff betrieben werden. Betriebe man sie mit grünem Wasserstoff, würde sie emissionsfrei Energie erzeugen. Würde auch die entstehende Wärme genutzt, beziffert Bosch den Wirkungsgrad der SOFC-Brennstoffzellen auf sehr hohe 85%.

Ein Einsatz dieser Geräte bietet Unternehmen strategische Vorteile, glaubt Julian Schatz, der für Bosch das SOFC-Pilotprojekt aus dem Controlling begleitet: „Brennstoffzellen produzieren Energie dort, wo sie nachgefragt wird. Sie können für Energieautonomie sorgen und sohin als autarke Einheiten Versorgungssicherheit unabhängig von der Netzstabilität schaffen.“ Potenzielle Einsatzorte sind neben Industriebetrieben bspw. auch Rechenzentren und Wohnquartiere.

Inzwischen laufen die SOFC-Zellen in Salzgitter schon mehr als ein halbes Jahr. Fällt die Testbilanz am Ende positiv aus, wird der nächste Pilotpartner ein Unternehmen außerhalb des Bosch-Konzerns werden. Auch dort soll das AaaS-Finanzierungsmodell wieder getestet werden, denn Produkt- und Geschäftsmodellentwicklung verlaufen parallel, wie alle Beteiligten betonen.

AaaS-Finanzierungsmodell ab der ersten Stunde

Das Ziel ist klar definiert: Bei der breiten Markteinführung der SOFC-Zelle in einigen Jahren soll vom Start weg den Kunden auch das AaaS-Finanzierungsmodell angeboten werden. „Betreiber, Service-partner, Systemintegratoren, Hersteller und Finanzierungspartner: Alle arbeiten in einem Ökosystem zum Vorteil aller zusammen“: Darauf setzt Pöttler bei der Erprobung der SOFC-Zelle mit digitalem Zwilling. Sein Team hofft, in Salzgitter ein neuartiges Finanzierungsmodell deutlich voranzubringen.

Veröffentlichung mit freundlicher Genehmigung der Deutschen Bank. Den dazugehörigen Link finden Sie HIER